Le low cost, une révolution économique et démocratique

Le Low cost : de quoi parle-t-on ?

Ce que n’est pas le low cost

Ce qu’est le low cost : une simplification de l’offre

Des baisses de coûts aux leviers de revenus

Le low cost : un modèle mais… des variantes

Le Low cost, une révolution paradoxale

Une large diffusion du low cost…

… mais une part de marché limitée

Le Low cost, une révolution des comportements de consommation

Le low cost n’est pas (que) le marché du pauvre

De nouveaux comportements de consommation

Face à la révolution, que faire ?

Prendre les devants

Réaffirmer sa différence

Monter en gamme

Riposter au low cost… par le low cost

Quel rôle pour les pouvoirs publics ?

Conclusion

Résumé

Le low cost suscite beaucoup d’appréhension chez les Français, qui ont parfois le sentiment qu’il a littéralement envahi tous les pans de notre économie. Pourtant, à y regarder de près, le low cost reste, à l’exception du transport aérien, un phénomène limité, relevant plus du marché de niche que du marché de masse. Comment expliquer ce paradoxe ?

À vrai dire, dans un pays peu habitué aux changements radicaux, le low cost marque une rupture.

Une rupture dans les manières de consommer. Loin de se réduire au“marché du pauvre”, le low cost nous en dit long sur les nouveaux comportements des clients, qui n’hésitent plus à consommer simultanément des produits low cost et du luxe accessible, qui raisonnent en “value for money”, refusent la surqualité et sont en quête d’autonomie et de liberté de choix.Une rupture dans la manière de produire et de vendre. Face à la complexification croissance de l’offre, le low cost revendique un dépouillement du produit, dans le sens d’un minimalisme poussé à l’extrême : le low costeur ne promet pas grand-chose au client, si ce n’est l’essentiel, en échange d’un prix plus faible et d’une optionalisation des fonctions secondaires.

Une rupture dans les équilibres concurrentiels. L’irruption de nouveaux acteurs low cost vient bousculer les opérateurs installés et les oblige à se révolutionner eux-mêmes. Face au low cost, le statu quo n’est guère possible. Reste à savoir comment organiser la riposte : faut-il descendre dans l’arène pour affronter à armes égales les entreprises low cost ? Faut-il au contraire se lancer dans la contre-révolution, en réaffirmant la valeur ajoutée de son offre face à celle des low cost ?

Le low cost vient nous rappeler que la vie économique n’est pas toujours un long fleuve tranquille mais s’apparente parfois à un processus turbulent de «destruction créatrice», marqué par l’irruption d’innovations radicales. Bref, le low cost constitue à proprement parler une révolution économique.

Emmanuel Combe,

Professeur des universités, professeur à la Skema Business School, vice-président de l’Autorité de la concurrence.

Les vertus cachées du low cost aérien

Les vertus de la concurrence

Avant le Covid-19, le transport aérien en Europe : un secteur déjà fragilisé

Après le Covid-19, le transport aérien en Europe : le temps de la décision

La politique de concurrence : un atout pour notre industrie

Vers des prix personnalisés à l'heure du numérique ?

À cet égard, il est symptomatique de noter que l’un des rares ouvrages sur le low cost en langue française porte le titre évocateur de No low cost (Bruno Fay et stéphane Reynaud, Éditions du moment, 2009).

Selon un rapport de la Cour des comptes (2008), la compagnie irlandaise Ryanair toucherait plus de 30 millions d’euros d’aides en France chaque année.

L’auteur de cette note a été rédacteur du rapport Beigbeder, « Le low cost : un levier pour le pouvoir d’achat », qui attirait dès 2007 l’attention des pouvoirs publics sur la forte croissance du low cost et sa viabilité dans le transport aérien.

L’auteur de cette note a été rédacteur du rapport Beigbeder, « Le low cost : un levier pour le pouvoir d’achat », qui attirait dès 2007 l’attention des pouvoirs publics sur la forte croissance du low cost et sa viabilité dans le transport aérien.

Qui n’a déjà entendu parler du low cost, que ce soit pour en dénoncer les supposés méfaits ou en vanter les hypothétiques mérites ? Qui ne l’a utilisé au moins une fois, que ce soit pour prendre l’avion ou faire ses courses ? Le low cost est aujourd’hui omniprésent dans notre vie quotidienne de consommateur.

Pourtant, force est de constater que les contours et le fonctionnement de ce «business model» restent encore assez méconnus en France. Le terme de «low cost» est d’ailleurs fréquemment employé pour désigner une multitude de phénomènes économiques et sociaux – des baisses agressives de prix à la délocalisation dans des «pays à bas coût», en passant par la paupérisation de la société française –, au point de perdre toute signification propre et devenir un terme passe-partout, dans lequel chacun peut mettre ce qu’il veut bien y trouver. Pourtant, au-delà de la surface des mots, le low cost renvoie à une réalité bien précise, celle d’un modèle économique aux ressorts identifiables. Le but premier de cette note vise justement à cerner la nature spécifique du low cost, afin que les débats sur ce modèle puissent prendre appui sur une réalité tangible et circonscrite. Le low cost suscite beaucoup d’appréhension dans notre pays, aussi bien de la part des citoyens que des décideurs publics. Il est vrai que le terme de «low cost» n’incite guère de prime abord à l’enthousiasme : l’adjectif low présente en anglais une connotation péjorative, ce qui est bas, c’est ce qui est déprécié, au rabais. Très souvent, d’ailleurs, la question du low cost est abordée sous un angle essentiellement normatif : l’enjeu est moins de savoir ce que recouvre exactement le low cost que de prendre position pour ou contre son existence et son essor avec, en règle générale, une majorité d’opinions négatives1.

Si le low cost suscite autant de craintes et de défiance, c’est d’abord parce que certains opérateurs low cost défraient régulièrement la chronique judiciaire et médiatique dans notre pays : condamnation en octobre 2013 de la compagnie irlandaise Ryanair à 10 millions d’euros pour travail dissimulé, après easyJet en 2010 et CityJet en 2011 ; contestation des subventions publiques octroyées par de petits aéroports à des compagnies low cost2 ; débats sur les conditions de travail des pilotes et sur la sécurité des vols… Pour autant, le cas particulier de Ryanair est trop souvent utilisé comme un épouvantail, visant à jeter l’opprobre sur tous les acteurs low cost et sur le modèle lui-même ; en réalité, l’expérience montre que des entreprises low cost qui ne touchent aucune subvention publique et dont les salariés sont soumis au droit du travail français parviennent à se développer et à prospérer. Le low cost n’est donc en rien réductible à un hypothétique détournement des règles du jeu et repose d’abord sur une nouvelle manière de produire.

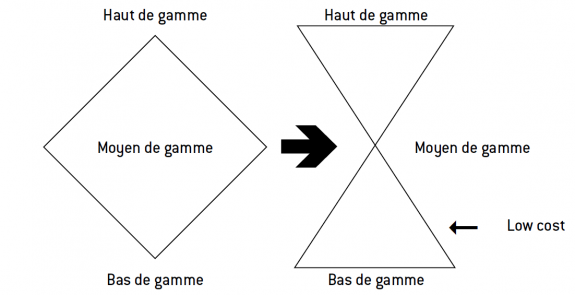

Si le low cost suscite autant d’appréhension, c’est également parce qu’il donne le sentiment d’avoir envahi tous les secteurs, au point d’être devenu le modèle dominant de production : la France serait ainsi engagée dans un mouvement de «lowcostisation» de son économie, qui l’orienterait vers un positionnement sur le «bas de gamme». Nous voudrions montrer que cette impression est largement erronée : le low cost reste au contraire, à l’exception de quelques secteurs, un marché de taille limitée. Dans la plupart des secteurs, le low cost n’a pas vocation à remplacer l’existant, mais plutôt à le compléter. L’exemple de la distribution alimentaire en France est à cet égard révélateur : loin de devenir dominant, le hard discount plafonne et régresse depuis plusieurs années, avec une part de marché de 13%, bien loin des 40% observés en Allemagne. Plus encore, le low cost n’est pas antinomique avec une stratégie de montée en gamme de notre appareil productif. Nous montrerons que les deux stratégies sont tout à fait complémentaires, dans un contexte de «polarisation» des comportements de consommation.

En réalité, les craintes autour du low cost ont une cause plus profonde et inconsciente : dans un pays peu habitué aux changements radicaux, le low cost introduit une véritable rupture. Tout d’abord, une rupture dans la manière de consommer. La révolution du low cost a grandi sur le terreau de nouveaux comportements des consommateurs. Le low cost révèle en particulier des comportements de polarisation de la consommation, le même client pouvant consommer simultanément des produits low cost et des produits de luxe. Le but de cette note est justement d’appréhender le low cost comme le symptôme de mutations structurelles de la consommation, que la crise ne fait qu’accélérer aujourd’hui.

Ensuite, le low cost introduit une rupture dans la manière de produire et de vendre, que ce soit en termes de prix, de contours du produit ou de stratégie de communication. Il vient bousculer les entreprises installées et leur business model, déstabiliser les équilibres établis, redynamiser la concurrence et remettre en cause les certitudes les mieux établies. Ce faisant, il vient rappeler que la vie économique n’est pas un long fleuve tranquille mais bien un processus turbulent de «destruction créatrice», marqué par l’irruption d’innovations radicales. Bref, le low cost constitue à proprement parler une révolution économique.

Le low cost intrigue aussi : comment des opérateurs pratiquant des prix aussi faibles parviennent-ils à réaliser des profits ? N’oublions pas, en effet, que dans l’aérien, les leaders du low cost – au-delà du cas très spécifique de Ryanair – sont des entreprises profitables quand, dans le même temps, les majors affichent des pertes récurrentes sur le segment du court/moyen- courrier. De même, la filiale Dacia de Renault constitue aujourd’hui le principal foyer de profits du groupe Renault.

Au-delà de la curiosité, le low cost est perçu parfois comme une véritable menace pour la pérennité des entreprises installées, en particulier lorsqu’il est parvenu à conquérir une large part de marché. Dans l’aérien, la situation est aujourd’hui critique en Europe pour les majors, qui ont sous-estimé l’ampleur de la menace3. Le low cost vient non seulement concurrencer les majors sur le court/moyen-courrier mais remet plus globalement en cause la viabilité de leur modèle de hub, fondé sur l’apport de clients court/moyen-courrier vers les vols long-courrier : la menace des low cost dépasse donc le seul enjeu du marché domestique et européen. Certains analystes en viennent même à envisager, parmi différents scénarios possibles, un scénario catastrophe, dans lequel les compagnies majors seraient condamnées demain à laisser le champ libre aux low cost sur le court/moyen-courrier pour se replier sur le marché du long-courrier4. Il nous semble toutefois que l’issue de la bataille entre low cost et majors n’est pas écrite en Europe et que ces derniers peuvent encore reconquérir les territoires perdus. À condition de se révolutionner eux-mêmes. La présente note vise justement à analyser les ripostes qui pourraient être mises en œuvre : faut-il descendre dans l’arène du low cost pour affronter à armes égales les entreprises low cost ? Faut-il, au contraire, se lancer dans la contre-révolution, en réaffirmant la valeur ajoutée de son offre face à celle des low cost ?

Le Low cost : de quoi parle-t-on ?

Ce que n’est pas le low cost

Cette assertion n’est pas toujours vérifiée, en particulier dans l’aérien, où les compagnies pratiquent le yield management : en fonction du taux de remplissage de l’avion et de la date de départ, le prix du billet low cost peut se révéler plus élevé que celui d’une compagnie classique.

Commençons par définir le low cost en creux, en le différenciant d’autres pratiques ou modèles économiques existants. Si la traduction littérale de low cost est bien celle de «faible coût», il ne suffit pas pour autant qu’une entreprise baisse ses coûts de production pour qu’elle devienne ipso facto low cost : toute diminution des coûts n’est pas assimilable à une démarche low cost. Par exemple, une entreprise de skis qui délocaliserait sa production en Asie, une entreprise qui réorganiserait son processus de production de pneumatiques pour réaliser des gains de productivité (lean production) ou une entreprise qui se lancerait dans la vente en ligne de livres pour comprimer ses coûts de distribution (à l’image d’Amazon) ne saurait être assimilée à une entreprise low cost.

Il en va de même des entreprises qui s’engagent, continuellement ou occasionnellement, dans des stratégies de prix bas : si le low cost conduit souvent à des baisses de prix5, il ne suffit pas a contrario de baisser les prix pour être qualifié de low cost. Par exemple, une entreprise qui pratiquerait le déstockage sur les voitures, les rabais et soldes dans la vente de vêtements ou les promotions dans la distribution alimentaire n’en deviendrait pas pour autant low cost.

Ce qu’est le low cost : une simplification de l’offre

De manière paradoxale, le fondement du low cost n’est pas à rechercher du côté des coûts et de l’offre, mais du côté de la demande et des consommateurs. En effet, le low cost repose d’abord sur une démarche consistant à simplifier à l’extrême des produits et services existants. Plus de superflu (no frills), tout sur l’essentiel : telle pourrait être la devise du low cost. Il suppose donc au préalable une analyse très pointue des besoins des clients et de leur capacité à payer : avant de simplifier ce qui existe, il est impératif de bien cerner dans leurs attentes ce qui relève de l’essentiel et de l’accessoire.

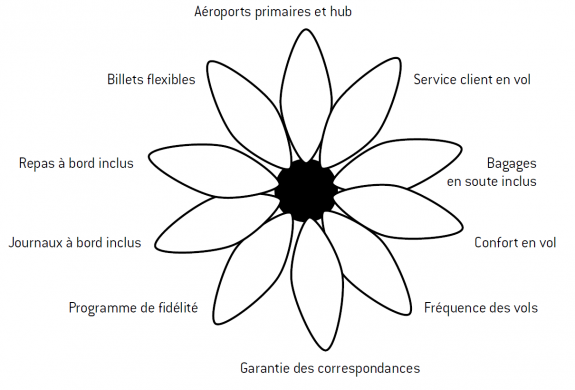

Illustrons ce travail de décomposition d’un produit à l’aide d’un exemple bien connu, celui du transport aérien de passagers. Avant l’arrivée des low cost, un billet d’avion constituait un produit multiforme, incluant un ensemble de promesses : la promesse de transporter rapidement les passagers avec ponctualité et sécurité au départ de grands aéroports, avec un service client au sol, un bagage en soute inclus, un certain confort de vol, une fréquence des vols sur les grandes lignes, une garantie de correspondances (vers les vols long-courriers au départ des hubs), un programme de fidélité, des prestations en vol incluses (repas, collation, journaux…) et la possibilité de modifier son billet (Figure 1).

Ces différentes promesses constituent autant de pétales autour du cœur central de la fleur, qui représente le besoin essentiel des clients, à savoir celui de voyager en toute sécurité et avec ponctualité.

Force est de constater que les compagnies low cost tiennent leur promesse concernant la sécurité des vols : voir sur ce point Emmanuel Combe, Les Vertus cachées du low cost aérien, note Fondation pour l’innovation politique, novembre 2010

Par rapport à cette offre complexe et riche, les compagnies low cost ont recentré leurs prestations sur le seul cœur de la fleur, en enlevant l’ensemble des pétales ; la promesse est réduite au strict minimum, celle de transporter en toute sécurité et avec ponctualité les passagers en avion d’un point A à un point B6.

Figure 1 : Les promesses d’un billet d’avion classique

Selon un sondage mené par travelzoo en 2011, 40% des voyageurs « qui n’ont pas de programmes de fidélité ou de cartes n’en voient pas l’utilité ». De plus, « la majorité des consommateurs ayant une carte membre ou de fidélité n’utilisent même pas leurs points ».

Cela signifie, par exemple, qu’une compagnie low cost ne garantit plus les correspondances entre les vols au départ d’un hub ; tout au plus offre-t-elle à ses passagers la possibilité d’établir eux-mêmes des connexions entre vols au départ d’un même aéroport. De même, la plupart des low cost considèrent que les programmes de fidélité ne correspondent pas à une demande forte des clients et peuvent être supprimés7.

On peut considérer à cet égard que le low cost constitue une révolution au second sens du terme. En effet, au-delà de la rupture, le low cost marque le retour à une forme de simplicité originelle des produits : face à la complexification croissante, à la multiplication des fonctionnalités secondaires, à la montée en gamme et à l’«embourgeoisement», le low cost se caractérise par un mouvement de dépouillement de l’offre, en direction de la seule fonctionnalité du produit, loin de toute ostentation et sophistication.

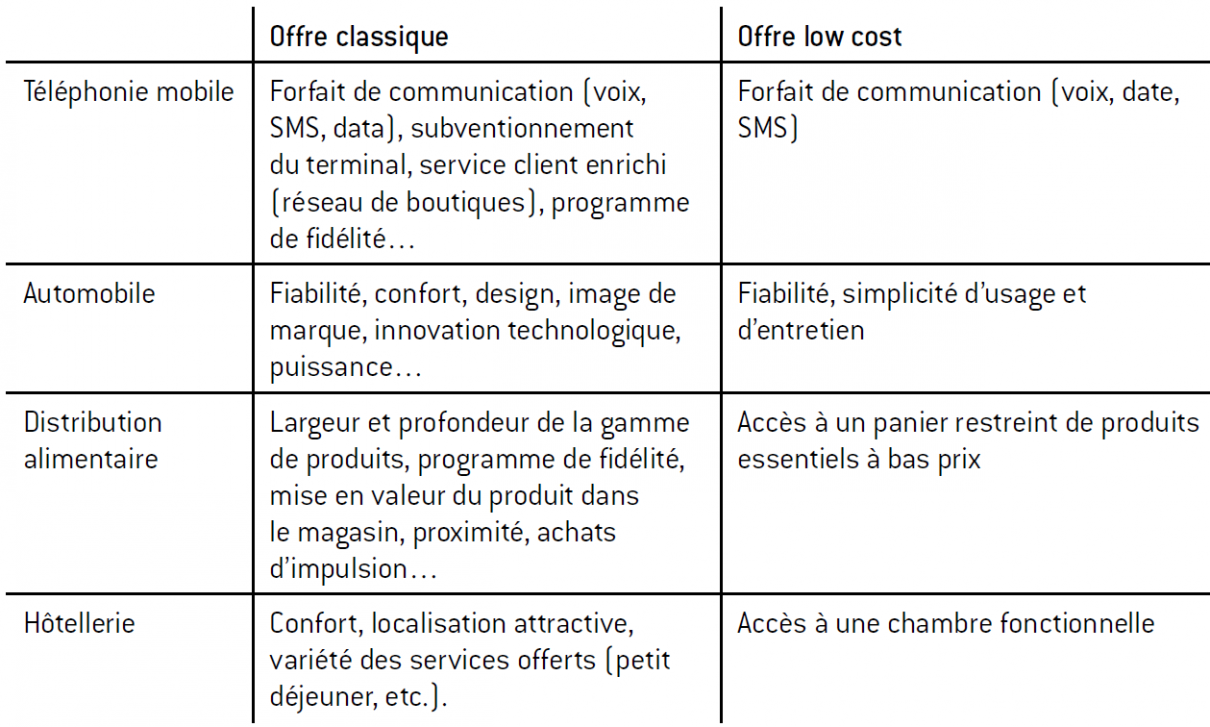

Au-delà de l’aérien, la simplification de l’offre porte sur différentes caractéristiques des produits et des services, avec à chaque fois l’identification d’un besoin de base essentiel (Tableau 1). Bien entendu, le besoin minimal des clients n’est pas toujours invariant et les low cost peuvent être amenés, au fil du temps, à élargir le périmètre de leur offre en fonction des évolutions de leur clientèle et du contexte sectoriel. Ainsi, dans l’automobile, Dacia a décidé d’intégrer le GPS dans sa nouvelle offre de base du modèle Logan, un outil devenu indispensable aux yeux de ses clients.

Tableau 1 : Comparaison des promesses aux clients

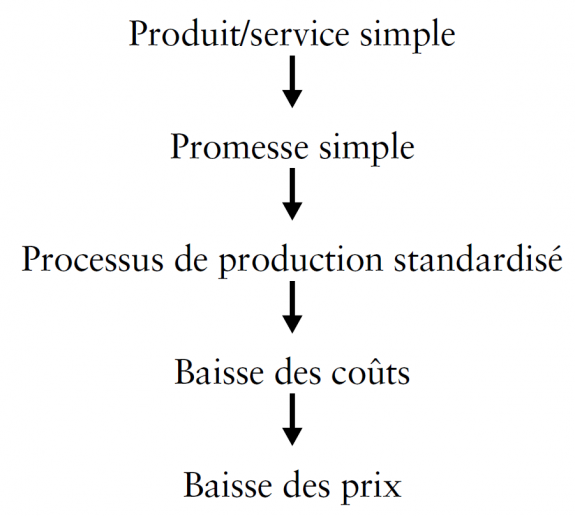

Ce recentrage sur le besoin essentiel conduit ainsi les entreprises low cost à formuler une promesse simple, laquelle permet en retour de standardiser le processus de production, ce qui se traduit par une baisse des coûts, puis par une baisse des prix. La baisse des coûts n’est donc qu’une conséquence du modèle low cost et non sa nature même, qui repose d’abord sur une redéfinition de la demande et des besoins dans le sens du minimalisme.

Le lien entre simplicité de la promesse et baisse des coûts peut être à nouveau illustré à travers l’exemple du transport aérien. La promesse de transporter les passagers d’un point A à un point B permet de limiter au maximum l’immobilisation des avions au sol, de faire des demi-tours plus rapides (20 minutes en moyenne) donc d’utiliser plus intensément les appareils (11 heures par jour) et d’atterrir sur des aéroports peu congestionnés.

Cela permet également de densifier les sièges à bord, de voler avec une seule classe, d’éviter les surcoûts liés aux correspondances, d’augmenter la productivité du personnel par appareil, d’homogénéiser la flotte d’avions (un seul type d’appareil) et donc de diminuer les coûts de formation et de maintenance. De plus, il est alors possible d’avoir une politique commerciale peu coûteuse, de « désintermédier » totalement la relation client en utilisant Internet, d’externaliser l’assistance au sol, de réduire au minimum les coûts administratifs, d’éviter les frais de mission pour l’équipage, etc. Au final, l’addition de ces baisses de coûts aboutit à un écart de CSKO (coût au siège kilomètre offert) très significatif entre les low cost et les compagnies traditionnelles, de l’ordre de 30 à 40% selon les compagnies.

Des baisses de coûts aux leviers de revenus

Le taux de remplissage dépend également de la politique de prix de la compagnie, notamment de la qualité de son yield management. Nous ne développons pas cette question de la tarification des billets, qui est propre à l’aérien et à quelques secteurs, et qui n’est en rien spécifique au modèle low cost.

Le secret du low cost et de sa rentabilité ne se résume pas à des baisses de coût. Le low cost est également un modèle innovant du côté des revenus, prenant appui sur deux leviers principaux :

- un effet volume : la baisse des prix résultant de la diminution des coûts induit une hausse de la demande, en fonction de la sensibilité des clients au prix. Ainsi, suite à l’entrée de Free sur le marché de la téléphonie mobile en janvier 2012, le nombre de clients sur le postpayé a continué à croître, passant de 49 millions en décembre 2011 à 56,4 millions en mars 2013, tandis que chaque client consommait en moyenne 8 minutes de plus par mois (source : Arcep). Lorsque la diminution des prix est très marquée, comme dans l’aérien, on peut même assister à une véritable explosion de la demande : des personnes qui ne voyageaient pas jusqu’alors en avion décident de le faire dès lors que le prix passe en dessous d’un certain «prix psychologique». On arrive parfois à des situations dans lesquelles le low cost crée véritablement son propre marché, révélant ainsi une demande latente : sur les lignes internationales à destination de Bergerac (principalement au départ du Royaume-Uni), le trafic est ainsi passé de 16.000 passagers en 2000 à 250.000 en 2012, soit une multiplication par quinze ! Cet effet volume permet de mieux amortir le coût fixe d’un avion en garantissant un fort taux de remplissage sur chaque vol8 ;

- une politique d’options payantes : une partie des pétales qui ont été supprimés de la fleur sont désormais proposés aux clients sous la forme d’options payantes, à l’image du bagage en soute. Il s’agit des pétales dont le coût marginal est faible par rapport au prix de vente et qui ne remettent pas en cause la standardisation du processus de production (la vente de collations à bord, par exemple). Le low cost crée également de nouveaux pétales, qui n’existent pas dans les compagnies traditionnelles et sont parfois générés par le modèle low cost lui-même : ce sont des pétales «punitifs» (par exemple des pénalités en cas d’enregistrement à l’aéroport, pour obliger les clients à s’enregistrer en ligne), mais aussi des pétales plus «positifs» (le droit de monter le premier dans l’avion, de mettre son bagage en soute, etc.). Ces revenus dits «auxiliaires» constituent une source essentielle de revenus et de profits pour les compagnies low cost : on serait presque tenté de dire que certaines compagnies aériennes donnent des billets d’avion pour mieux vendre ensuite aux clients des options à forte marge ! Selon des estimations réalisées par le cabinet IdeaWorks en 2013, les revenus annexes représentent aujourd’hui plus de 20% du total des revenus pour des compagnies comme Ryanair ou easyJet.

Le low cost : un modèle mais… des variantes

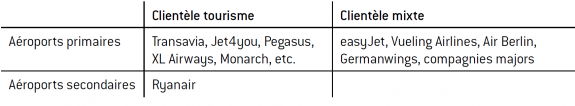

Au-delà d’une matrice commune, reposant sur la simplification des prestations, le modèle low cost est susceptible de se décliner de différentes manières à l’intérieur d’un même secteur, comme l’illustre le cas du transport aérien (Tableau 2). Certaines compagnies comme Ryanair font le choix de décoller d’aéroports secondaires, en ciblant prioritairementune clientèle de touristes, tandis que d’autres comme easyJet ou Vueling Airlines – parfois qualifiées de «middle cost» – s’implantent sur de grands aéroports, opèrent en concurrence frontale avec les majors et n’hésitent pas à cibler une clientèle business en offrant une large palette de services (billets flexibles, fréquence des vols, etc.).

Nous trouvons également des compagnies au positionnement mixte, comme Transavia, tournées essentiellement vers une clientèle touristique et les tour-opérateurs, mais qui décollent d’aéroports principaux tels que Paris-Orly.

Tableau 2 : Court/moyen-courrier : trois types de compagnies aériennes

Ryanair bénéficie même de subventions versées par les aéroports, notamment au titre des « aides marke- ting ». Cette politique de subvention a fait l’objet de plusieurs plaintes devant la Commission européenne sous l’angle des aides d’État. La Commission a également engagé en 2013 des enquêtes approfondies sur 23 aéro- ports et lancé en juillet 2013 une consultation publique sur les nouvelles règles en matière d’aides d’État dans l’aérien (voir le communiqué de la Commission)

Ces différences de positionnement se reflètent au niveau des coûts de production. Si l’on raisonne en termes de CSKO sur une distance normalisée de 1.100 kilomètres, Ryanair affiche en 2011 un CSKO très faible, de l’ordre de 3,1 centimes hors fuel. Ce coût s’explique non seulement par l’efficacité productive de cette compagnie, mais également par le fait que Ryanair, décollant d’aéroports secondaires, ne supporte pas de charges aéroportuaires9. Des compagnies low cost comme easyJet ou Vueling Airlines qui décollent d’aéroports principaux, présentent des coûts unitaires plus élevés : respectivement 3,5 centimes (+13% par rapport à Ryanair) et 4 centimes (+29%).

Le Low cost, une révolution paradoxale

Il est assez fréquent de lire ou d’entendre que le low cost aurait littéralement envahi tous les pans de notre économie, au point de devenir le modèle dominant de consommation et de production. Nous voudrions montrer que cette vision surestime largement la réalité du low cost tel qu’il existe aujourd’hui. En dépit d’une large diffusion, le low cost, à l’exception du transport aérien et, dans une moindre mesure, de la téléphonie mobile ou du hard discount, reste d’abord un marché de niche. Ce poids limité du low cost ne l’empêche pas, paradoxalement, d’exercer une forte influence sur l’ensemble des acteurs du marché, aussi bien consommateurs que producteurs.

Une large diffusion du low cost…

Le transport aérien et ferroviaire de passagers

Dans le cas de l’aérien, le low cost s’est imposé sur le sol français en l’espace de dix ans, à la fois sur les lignes intérieures – tant radiales (Paris-Nice) que transversales (Lyon-Bordeaux) – et sur les lignes internationales moyen- courrier, irriguant au départ de la France l’ensemble de l’Europe et une partie de l’Afrique du Nord (principalement le Maroc). On dénombre en 2012 pas moins de 23 compagnies low cost, desservant environ 590 liaisons (source : DGAC). Deux leaders dominent le segment, représentant à eux seuls plus de 70% du marché français du low cost aérien : easyJet, avec 47% du trafic et qui est aujourd’hui la deuxième compagnie en France en termes de nombre de passagers, suivie de Ryanair, avec 24% du trafic.

Dans le cas du transport ferroviaire de passagers, la SNCF a lancé en avril 2013 un TGV low cost sous la marque Ouigo, lequel opère entre Marne-la-Vallée et le sud-est de la France (Marseille, Lyon, Montpellier…).

La banque et l’assurance low cost

Le low cost bancaire, constitué de banques 100% en ligne, se structure autour de quelques opérateurs pure players tels que Boursorama Banque, Fortuneo ou ING Direct, tandis que les banques de réseau proposent également leur propre offre en ligne (à l’image de la Net agence de BNP Paribas).

En matière d’assurance, les grandes compagnies se sont également positionnées sur le segment du low cost, consistant à souscrire en ligne des forfaits d’assurance à la carte au travers de marques propres, à l’image de Direct Assurance (filiale d’Axa) ou d’Amaguiz (filiale de Groupama).

La distribution de détail

Dans la distribution alimentaire, les opérateurs low cost sont présents en France depuis plus de vingt-cinq ans, avec les deux pure players du hard discount que sont Lidl et Aldi, mais également au travers d’enseignes low cost de distributeurs classiques tels Casino (avec Leader Price) ou Carrefour (avec Dia, revendu en 2011).

Le principe du hard discount est de proposer un assortiment limité de produits de consommation courante dans un espace de vente axé sur la fonctionnalité et la rapidité du parcours d’achat. Dans le domaine de la jardinerie, on peut noter l’entrée en région parisienne d’un pure player du low cost, Gardenprice, tandis que le secteur du bricolage a vu l’arrivée de marques low cost initiées par des géants comme Kingfisher (avec l’enseigne Brico Dépôt) ou Leroy Merlin (avec l’enseigne Bricoman).

L’automobile

Un seul opérateur, Renault, est aujourd’hui positionné sur le marché français du low cost automobile, au travers de sa filiale Dacia.

Les services aux entreprises

On peut mentionner l’arrivée de services low cost sur des marchés tels que l’expertise comptable, avec des offres 100% en ligne et à bas prix, ou la publicité télévisuelle avec l’agence TVLowCost.

Les services à la personne

Plusieurs entreprises proposent des offres low cost sur des marchés tels que la coiffure (Tchip Coiffure, Beauty Bubble), l’hôtellerie (Formule 1), la location de voitures (Ucar), la réparation automobile ou les salles de gymnatique (Neoness).

La téléphonie mobile

Avant même l’entrée de Free Mobile en janvier 2012, les trois opérateurs historiques ont lancé leur offre low cost, au travers d’une marque dédiée (Sosh pour Orange, B&You chez Bouygues ou la série Red chez SFR) et sous la forme

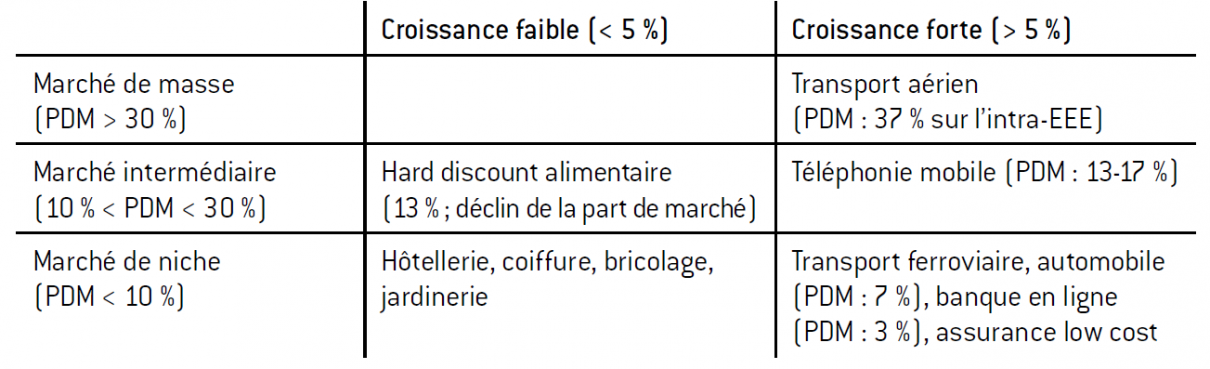

… mais une part de marché limitée

Si le low cost se diffuse dans de nombreux secteurs de l’économie, a-t-il pour autant conquis à ce jour une part de marché significative ? Rien n’est moins sûr. En dehors des secteurs de l’aérien et, dans une moindre mesure, de la téléphonie mobile et du hard discount, le low cost reste encore un business model assez marginal, qui relève davantage de la logique de niche que de celle du marché de masse, en dépit d’une forte progression dans quelques secteurs.

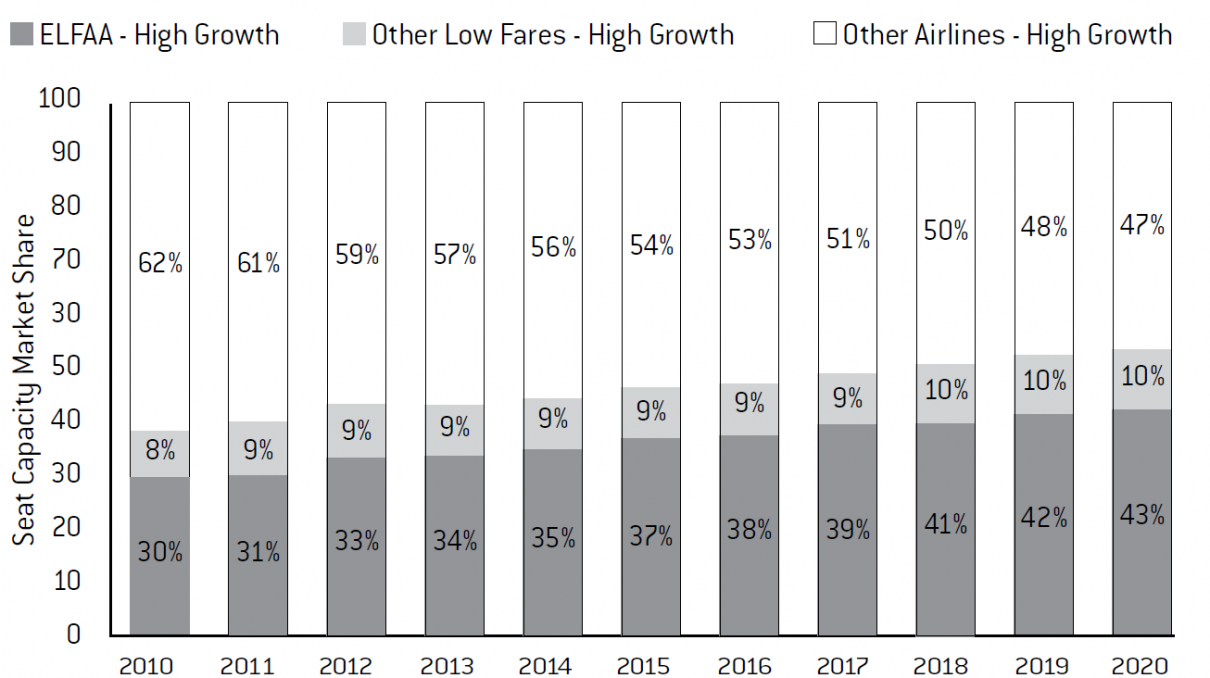

La situation de l’aérien est à cet égard atypique et peu représentative du modèle low cost : face à Air France et aux compagnies historiques, le low cost s’est imposé en France comme un acteur de poids sur le segment du court/moyen-courrier, avec une part de marché en 2011 de 38% sur le trafic intra-Europe au départ de la France et de 12,5% sur le trafic intérieur. La progression du low cost apparaît fulgurante : en 2000, il représentait seulement 5% du trafic intra-Europe et n’était pas alors présent sur le marché domestique. Au-delà du cas français, le low cost devrait continuer sa progression au niveau européen, pour atteindre à l’horizon 2020, selon les estimations de York Aviation, une part de marché de 50% (Tableau 3).

Tableau 3 : Prévision de croissance du low cost aérien en Europe

Source :

York Aviation, analysis of OAG data.

Hors de l’aérien, on ne peut pas véritablement parler du low cost comme d’un modèle dominant (parts de marché supérieures à 30%) et plusieurs situations peuvent être distinguées (Tableau 4) :

- des marchés où le low cost relève de la stratégie de niche (moins de 10% du marché) mais connaît une forte croissance : tel est le cas de la banque low cost, qui compte moins de 3 millions de clients en France (soit une part de marché inférieure à 5%) mais affiche une croissance forte. Il en va de même dans l’automobile : si la marque Dacia ne représente que 7% du marché français10, ses ventes progressent fortement en France, dans un contexte sectoriel pourtant dégradé ;

- des marchés sur lesquels le low cost occupe une part de marché significative et se caractérise par une forte croissance de ses ventes : outre l’aérien, il s’agit typiquement de la téléphonie mobile, avec un parc low cost11 que l’on peut estimer à 9,5 millions de clients en mars 2013 (soit une part de marché de 17% sur le postpayé et de 13% sur le marché total), alors même que ce segment de marché est né seulement en 2011 ;

- des marchés où le low cost connaît une faible croissance de ses ventes : tel est le cas du hard discount, dont la part de marché plafonne autour de 13%, après avoir connu un déclin depuis 2009. Cet exemple nous montre que le low cost n’a pas toujours vocation à se développer et à devenir un modèle dominant de De même, sur plusieurs marchés de niche, le low cost affiche une croissance modérée, à l’image de la coiffure ou de l’hôtellerie.

Tableau 4 : Les différents types de marché low cost

Harumi Ito et Darin Lee, Incumbent Responses to Lower Cost Entry: Evidence from the U.S. Airline Industry, working Papers, Brown University, Department of Economics, no 2003-22, 11 décembre 2003.

Martin Dresner, Jiun-sheng Chris Lin et Robert windle, « the impact of low-cost carriers on airport and route competition », Journal of Transport Economics and Policy, 30, no 3, septembre 1996, p. 309-328 ; steve A. morrison, « Actual, adjacent and potential competition. Estimating the full effect of southwest Airlines », Journal of Transport Economics and Policy, vol. 35, no 2, mai 2001, p. 239-256 ; Austan Goolsbee et Chad syverson, « How do incumbents respond to the threat of entry? Evidence from the major airlines », Quarterly Journal of Economics, vol. 123, no 4, novembre 2008, p. 1611-1633 ; Bogdan Daraban et Gary m. Fournier, « Incumbent responses to low cost airline entry: an sAR panel data analysis », working Paper présenté à l’In- ternational Industrial organization Conference, Arlington, 16-18 mai 2007.

Comment expliquer que le low cost réussisse à faire autant parler de lui, alors même que sa part de marché reste somme toute assez limitée ?

Plusieurs raisons peuvent expliquer ce paradoxe :

- le low cost est surtout présent dans des secteurs de biens de consommation qui touchent à la vie quotidienne des ménages (alimentation, coiffure…), à de grandes décisions d’achat de biens durables (automobile…) ou à des dépenses contraintes (téléphonie mobile, assurance automobile…). Même s’ils ne l’utilisent pas, les consommateurs côtoient donc fréquemment une offre low cost lors de leur parcours d’achat ;

- dans un pays comme la France, peu habitué à voir son tissu économique se renouveler, l’irruption de nouveaux acteurs sur le marché marque les esprits, et ce d’autant plus que les nouveaux entrants s’appuient parfois sur une communication de rupture, fondée sur la critique des acteurs en place (Free Mobile), voire sur la provocation (Ryanair) ;

- le low cost dispose d’une forte visibilité médiatique et politique dans la mesure où il cristallise autour de lui nombre de débats sociétaux et constitue même parfois un bouc émissaire idéal pour dénoncer les supposés méfaits de la libéralisation de l’économie, de l’ouverture des frontières ou de la dégradation des conditions de travail ;

- le low cost frappe l’attention des clients en affichant des prix de départ («à partir de…»), qui s’inscrivent en rupture avec les tarifs pratiqués usuellement dans le Selon une étude d’Ito et Lee 12 réalisée sur des données américaines, une compagnie aérienne low cost applique en moyenne un prix du billet qui est 49% inférieur à celui pratiqué par l’opérateur installé avant l’entrée du low cost. Dans certains cas, le low cost parvient même à imposer aux yeux des consommateurs un nouveau référentiel de prix, à l’image du 19,90 euros dans la téléphonie mobile ou des cartes bancaires à 0 euro. Ce nouveau benchmark conduit les consommateurs à réviser leur perception du «juste prix», au point parfois de susciter leur défiance vis-à-vis des opérateurs traditionnels, mis en demeure de mieux justifier l’écart de prix. Par une sorte d’inversion des rôles, le low cost devient même parfois le nouveau référentiel de prix, à l’aune duquel les performances des opérateurs installés sont désormais évaluées ;

- le low cost est parfois utilisé par une majorité de clients mais au titre d’une consommation d’appoint : la prise en compte de la seule part de marché du low cost conduit alors à minorer significativement son influence. Tel est le cas du hard discount : si sa part de marché stagne aujourd’hui à 13%, le taux de fréquentation des Français reste élevé et avoisine les 70% ;

- le low cost, par la rupture tarifaire qu’il induit, oblige souvent les opérateurs installés à réagir, notamment en baissant leurs prix ou en repositionnant leur offre. Le low cost est donc susceptible d’exercer un impact sur l’ensemble du marché, bien au-delà de ses seuls clients. Le cas de l’aérien est à cet égard symptomatique : plusieurs études réalisées à partir de données américaines13 montrent que les opérateurs installés ont systématiquement réagi à l’arrivée de Southwest Airlines, leader du low cost, en diminuant leur prix de 20 à 40 %, selon le degré de concurrence. Un phénomène semblable peut être observé aujourd’hui dans la téléphonie mobile en France : suite à l’entrée de Free Mobile et des offres low cost des opérateurs installés, c’est l’ensemble des prix du marché de la téléphonie mobile qui a été affecté, avec une réduction de la facture moyenne de 14,5% en 2012. L’impact du low cost va donc bien au-delà de ses seuls utilisateurs et profite également aux clients qui ne l’utilisent pas.

Le Low cost, une révolution des comportements de consommation

Si le low cost retient autant l’attention, c’est parce qu’il est aussi et surtout le révélateur, le symptôme de mutations profondes et structurelles qui touchent les consommateurs. La révolution du low cost est d’abord une révolution de la consommation. Dit en d’autres termes, si la crise économique et le déclin du pouvoir d’achat accélèrent le développement du low cost, ce dernier n’est en rien réductible à un comportement conjoncturel : une fois la crise passée, il est probable que les comportements de consommation révélés par le low cost perdureront.

Le low cost n’est pas (que) le marché du pauvre

La diffusion du low cost est souvent associée à l’idée d’une paupérisation de la société. Cette thèse n’est pas tout à fait infondée, en particulier dans le cas de la distribution alimentaire. Dans les années 1980, le hard discount a pénétré le marché français en ciblant prioritairement les régions du nord et de l’est de la France, particulièrement touchées par le chômage et la précarité. Il reste aujourd’hui un canal de distribution privilégié par les ménages à faibles revenus, dont les familles monoparentales : la part du low cost alimentaire dans les dépenses totales s’élève à 18% pour les 10% des ménages les plus pauvres, contre seulement 5,4% pour les 10% des ménages les plus riches (Tableau 5).

Tableau 5 : Part du low cost alimentaire et niveau de revenu (en pourcentage)

Source :

INSEE 2007

Pour autant, il paraît difficile de réduire la fréquentation du hard discount à une question de contrainte de revenu, comme plusieurs indices semblent l’indiquer :

- la part du hard discount stagne en France autour de 13% de part de marché, alors même que la baisse du pouvoir d’achat et la hausse du chômage auraient dû relancer ses Cette stagnation illustre à elle seule la multiplicité des facteurs qui déterminent les choix des consommateurs, choix qui ne sont pas réductibles à la variable «revenu» ;

- comme nous l’avons vu plus haut, une majorité de Français fréquente le hard discount, le plus souvent à titre de magasin de complément ;

- le hard discount est également fréquenté à titre principal par des consommateurs désimpliqués de l’univers de la consommation alimentaire et qui préfèrent consacrer leur budget à d’autres priorités, comme le mettent en évidence les enquêtes du Centre de recherche pour l’étude et l’observation des conditions de vie (Credoc).

Hors de la distribution alimentaire, il apparaît également hasardeux d’établir une relation claire et univoque entre contrainte de revenu et propension à consommer low cost. On peut par exemple noter que, dans l’aérien, certaines compagnies comme easyJet ou Vueling Airlines ciblent non seulement une clientèle touristique mais aussi le segment des hommes d’affaires. Dans le domaine bancaire, la banque low cost s’adresse d’abord à une clientèle de personnes éduquées, habitant en milieu urbain, en demande d’autonomie et souvent à fort pouvoir d’achat. Les clients de la Logan affichent également des profils très variés : outre les personnes disposant d’une forte contrainte de revenu et qui achètent une Logan à la place d’une voiture d’occasion, nous trouvons également une clientèle de CSP+, qui a désacralisé l’automobile et recherche avant tout un véhicule simple, fiable et peu coûteux à l’entretien.

De nouveaux comportements de consommation

Le refus de la surqualité imposée

Il est parfois avancé que le low cost relèverait du marché de dupes : ce que le consommateur gagnerait en baisse de prix, il le paierait en réalité par une dégradation de la qualité des produits. Cette vision du low cost repose sur l’hypothèse selon laquelle une plus grande qualité des produits serait toujours désirable pour le consommateur. C’est méconnaître à la fois le comportement du consommateur et la notion même de «qualité».

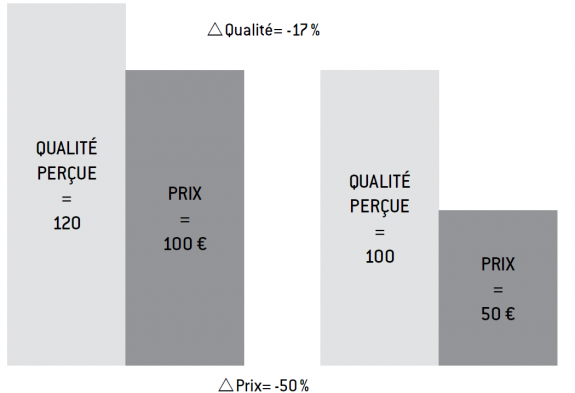

En effet, le consommateur ne raisonne pas en termes absolus mais en termes de rapport qualité/prix (ce que les Anglo-Saxons appellent value for money) : lorsqu’il doit choisir entre deux biens, il compare les écarts de prix avec les écarts de qualité. Illustrons ce principe à l’aide d’un exemple simple (Figure 2). Supposons qu’un produit non low cost soit vendu 100 euros et rapporte au client une utilité, liée à sa qualité, de 120. Un produit concurrent, low cost, est vendu 50 euros – soit deux fois moins cher – mais procure au client une utilité de 100. Dans ce cas, le produit low cost présente un meilleur rapport qualité/prix que le produit high cost dans la mesure où la diminution de la qualité est plus que compensée par la baisse du prix : le consommateur obtient moins de qualité qu’avant mais pour beaucoup moins cher.

Figure 2 : Comparaison de deux ratios qualité/prix

Est-ce à dire qu’il suffit pour le low cost de baisser le niveau de qualité pour conquérir des clients ? En réalité, il est nécessaire de distinguer deux types de qualité : la qualité «nécessaire» et la qualité «accessoire». La qualité nécessaire est celle qui ne peut faire l’objet d’un arbitrage avec le prix : par exemple, dans le transport aérien, la sécurité des vols n’est pas négociable pour le client, même en échange d’un prix plus bas. Il en va de même pour la fiabilité d’une automobile.

Le low cost se doit donc de ne pas toucher à cette qualité minimale, considérée comme indispensable par les clients. Quant à la qualité accessoire, elle relève du «superflu» et peut faire l’objet d’un arbitrage avec le prix : certains clients acceptent de ne pas avoir de collation et de journaux à bord ou de bagages en soute en échange d’un prix du billet d’avion plus faible. De même, dans le cas de l’automobile, certains clients préfèrent ne pas disposer de la climatisation ou d’un autoradio si cela se traduit par une baisse conséquente du prix14. Si le low cost connaît un tel succès, c’est précisément parce qu’il s’inscrit en réaction à une tendance à la «surqualité imposée». Depuis cinquante ans, les entreprises ont continuellement augmenté le niveau de qualité accessoire de leurs produits en ajoutant toujours plus de fonctions secondaires, à l’image de l’automobile. Cette tendance à la sophistication continue repose sur l’idée selon laquelle toujours plus de qualité accessoire serait désirée et désirable pour le consommateur. En réalité, il existe un optimum de qualité : au-delà d’un minimum de qualité nécessaire et non négociable, trop de qualité peut paradoxalement détourner le client. En ce sens, on peut considérer que le low cost marque le retour à une forme de simplicité des produits, axés sur la fonctionnalité et le strict nécessaire. Bien entendu, ce refus de la surqualité ne s’applique pas à tous les types de consommation : les clients peuvent souhaiter consommer des biens à fort niveau de qualité, à l’image des produits de luxe ou de haute technologie.

Une quête d’autonomie et de transparence

Dans la démarche low cost, la simplification du produit à l’extrême et le recentrage sur la qualité nécessaire se traduisent par la mise en options de tout ce qui relève de la qualité accessoire. Ainsi, sur un vol low cost, une partie des prestations incluses dans le prix du billet d’une compagnie classique, telles que le bagage en soute ou la collation à bord, deviennent payantes. Cette séparation entre produit de base et options crée une forme de transparence de l’offre : chaque fonction, chaque promesse se voit attribuer un prix distinct. La promesse est simple et lisible pour le consommateur et relève d’une logique de «donnant/donnant» : au-delà du strict nécessaire, le client sait qu’il doit payer plus pour avoir plus. Par exemple, dans l’aérien, lorsque le client achète un billet low cost «nu», c’est-à-dire sans aucune option supplémentaire, la contrepartie du prix est limitée à l’essentiel, à savoir la sécurité des vols et leur ponctualité.

Ce minimalisme de la promesse s’inscrit en rupture avec la logique dominante des «packages», lesquels incluent à la fois des prestations nécessaires et accessoires, sans que le consommateur ait véritablement choisi ce qu’il souhaitait. Dans cette perspective, on peut analyser l’engouement pour le low cost comme un refus de la complexité des offres packagées et comme une demande d’autonomie et de liberté. C’est au consommateur et à lui seul de choisir s’il souhaite ajouter ou non des options au produit de base. En ce sens, il n’est pas très pertinent de comparer le prix d’un billet d’avion entre une compagnie low cost et une compagnie classique en incluant toutes les options payantes. Dans un cas, les options sont nécessairement incluses dans le prix du billet ; dans l’autre, elles relèvent du libre choix des clients. Avec la consommation low cost, le client devient acteur de sa propre consommation, en assemblant lui-même les composants qui formeront son «package».

Le low cost véhicule également une forme de «vérité des prix» aux yeux des consommateurs : avec le low cost, tout a un prix, donc tout se paye. En ce sens, le low cost constitue l’anti-modèle des discours sur la gratuité, qui peuvent susciter la défiance des clients. Le low cost a au moins le mérite de dire les choses sans détours : en économie, rien n’est gratuit.

Une consommation polarisée

Le recentrage sur la fonctionnalité du produit et la qualité nécessaire s’inscrit dans un mouvement de fond qui conduit chaque consommateur à polariser de plus en plus sa consommation entre deux types de biens et services (Figure 3). D’un côté, certains biens – les «biens commodités»

- sont considérés pour leur seule valeur d’usage : le strict nécessaire et la fonctionnalité sont demandés par le consommateur, qui ne met aucun affect ou effet d’ostentation dans l’acte de consommation. Tel est le cas aujourd’hui de l’aérien sur le segment du court/moyen-courrier. Voyager en avion sur de courtes distances (vols de moins de 3 heures) n’est plus considéré comme une expérience en soi mais comme un simple moyen de se déplacer rapidement, comme une activité somme toute assez L’avion, longtemps sacralisé, est tombé de son piédestal pour devenir un simple «bus volant». Un mouvement similaire peut être observé aujourd’hui dans l’automobile, si l’on en croit une enquête de l’Observatoire Cetelem de 2009 : 62% des Français considèrent que posséder une voiture relève plus « de la contrainte que du plaisir », la voiture n’étant plus d’abord un moyen de se différencier socialement. La force du low cost est précisément de proposer des produits basiques, recentrés sur leur seule fonctionnalité.

À l’opposé des «biens commodités», nous trouvons les «biens identité», dans lesquels les consommateurs investissent une partie de leur affect et de leur statut social. Ces produits, tels que les parfums de marque, les smartphones (songeons à la marque Apple) ou les lunettes griffées, se trouvent aux antipodes du low cost dans la mesure où leur valeur perçue va bien au-delà de la seule valeur d’usage. Pour autant, les «biens identité» entretiennent avec le low cost une surprenante relation de similarité et de complémentarité :

- dans les deux cas, les produits affichent un excellent rapport qualité/ Le low cost propose un prix bas avec une qualité basse (mais centrée sur l’essentiel), tandis que les produits de luxe affichent un prix élevé en échange d’une forte qualité perçue. Les produits de milieu de gamme sont alors pris en étau et souffrent de ce dualisme des comportements : trop chers par rapport au low cost, mais pas suffisamment de bonne qualité par rapport aux «produits identité» ;

- Le gain de pouvoir d’achat réalisé grâce aux achats low cost va permettre à certains consommateurs d’accéder à des produits à forte identité ou des produits de luxe accessible. Ce phénomène s’observe sur le segment des voyages : le choix d’un vol low cost conduit certains consommateurs à reporter leur dépense en opérant une montée en gamme dans l’hôtellerie ou la restauration. De manière assez paradoxale, le low cost deviendrait ainsi l’allié du luxe accessible.

Il est intéressant de noter que ces comportements de polarisation s’observent au niveau de chaque individu et ne renvoient pas à des logiques de catégories sociales : une même personne peut pratiquer le mélange des genres et adopter un comportement de consommation en apparence paradoxal.

Figure 3 : La polarisation des comportements

Source : à partir de Boston Consulting Group [2009]

Face à la révolution, que faire ?

Comment les entreprises installées peuvent-elles réagir à l’entrée d’un opérateur low cost ou à la «lowcostisation» de leur marché ? Il est toujours difficile et périlleux de dégager des principes généraux quant à la manière dont une entreprise doit s’adapter au changement radical ou à une innovation de rupture. La nature de la riposte n’est pas uniforme et dépend des caractéristiques propres à chaque secteur, en particulier de l’ampleur de la menace, du timing de l’entrée et des possibilités de différenciation de l’offre. Tout au plus peut-on identifier différentes stratégies, en prenant appui sur les enseignements du passé, notamment dans le transport aérien de passagers, secteur pour lequel nous disposons aujourd’hui d’un certain recul.

Prendre les devants

Un opérateur high cost peut décider de se lancer le premier dans le low cost avant même qu’un pure player soit entré sur le marché. Cette stratégie s’appuie sur le constat empirique selon lequel le premier entrant dispose, en règle générale, d’un avantage temporel lié aux effets d’apprentissage du modèle low cost, avantage temporel qui perdure au cours du temps. On peut ainsi relever qu’aux États-Unis, en dépit de l’entrée de nombreuses compagnies low cost, le pionnier Southwest Airlines, présent sur le marché depuis 1973, reste à ce jour le leader incontesté du low cost, avec une part de marché sur le trafic domestique de 16% et une flotte quatre fois plus importante que son premier concurrent low cost JetBlue Airways. En Europe, ce sont également les deux pionniers, easyJet et Ryanair, entrés au milieu des années 1990 qui dominent toujours aujourd’hui le marché du low cost aérien. A contrario, les opérateurs historiques en Europe et aux États-Unis, qui ont réagi tardivement à l’entrée des compagnies low cost, n’ont pas réussi à ce jour à combler leur retard (en termes de coût unitaire) par rapport aux leaders du low cost, en dépit de leur grande taille.

Tirant sans doute les leçons de l’expérience américaine et européenne, certains majors en Asie ont décidé de préempter le modèle du low cost en se lançant les premiers sur ce marché. Tel est le cas de Qantas, en Australie qui a lancé dès 2003 une filiale à bas coût, Jetstar Airways, afin de contrer l’arrivée de la low cost Virgin Blue sur le marché australien : la première fait aujourd’hui jeu égal avec la seconde (devenue Virgin Australia).

Dans un secteur très différent, la téléphonie mobile, on peut observer une stratégie similaire de la part des trois opérateurs de réseau en France : ils ont anticipé l’arrivée prévisible de Free Mobile en janvier 2012, en lançant dès 2011 leur propre offre low cost, sous la forme d’une marque autonome par rapport à leur offre principale.

Dans un contexte de marché pourtant très différent – celui d’un marché de niche –, Renault a lancé dès 2004 la marque Dacia, ce qui lui permet aujourd’hui d’occuper une position de leader mondial sur le segment du low cost automobile.

Une stratégie similaire est aussi engagée par la SNCF : en lançant son offre Ouigo en 2013, l’opérateur ferroviaire se positionne dès à présent sur le marché naissant du low cost ferroviaire et capte une clientèle essentiellement additionnelle, très sensible au prix, tout en sanctuarisant son offre principale de TGV.

Réaffirmer sa différence

Un tel pari repose sur trois conditions :

- l’aéroport de connexion doit être suffisamment important pour offrir un portefeuille attractif de destinations et attirer des clients qui auraient pu opter pour des vols directs ;

- un minimum de coordination doit être mis en place afin de faciliter le parcours du passager (notamment lors du transfert des bagages) ;

- les temps d’attente entre deux vols doivent être bien calibrés : pas trop court, pour permettre une connexion certaines ; pas trop longs, pour ne pas décourager les clients

Une autre riposte possible consiste à réaffirmer aux yeux de ses clients la spécificité et la valeur ajoutée de son offre high cost, afin d’éviter l’effet de comparaison des prix («on ne vend pas la même chose», «vous aurez beaucoup plus pour un peu plus cher»…). Cette stratégie peut s’accompagner d’une forme de mimétisme de produit consistant à reprendre certains principes du low cost – notamment celui des options payantes – sans pour autant adopter un modèle low cost, afin de rendre la tarification des prestations plus transparente et visible pour le client.

Réaffirmer sa différence n’est toutefois pas toujours possible, en particulier lorsque le marché a basculé majoritairement du côté du low cost et que les consommateurs valorisent peu la différenciation verticale des produits. Tel semble être la situation actuelle du transport aérien sur le segment du court/ moyen-courrier : les leviers de différenciation à la disposition des compagnies majors se révèlent assez limités, et ce d’autant plus que certains low cost comme easyJet ou Vueling Airlines se sont engagés de leur côté dans un mouvement d’enrichissement de leur offre (fréquence accrue des vols, cartes de fidélité, billets flexibles, etc.). Le principal levier de différenciation verticale qui subsiste pour les majors repose sur la garantie des correspondances à partir des hubs, système que n’offrent et n’offriront jamais les low cost. Mais même cet avantage décisif semble aujourd’hui érodé :

- tous les passagers ne sont pas demandeurs de vols avec correspondance et ne valorisent donc pas ce service, pourtant inclus dans le prix du billet d’une compagnie major ;

- les compagnies low cost, à défaut d’offrir aux passagers des correspondances, se lancent dans la mise en place de connexions, qui consistent à proposer au client d’embarquer à l’arrivée sur un autre vol, sans aller jusqu’à lui garantir une correspondance entre les deux Sur l’aéroport de Barcelone, la compagnie low cost Vueling Airlines offre ainsi des connexions entre deux vols Vueling Airlines ou sur d’autres compagnies sur un large choix de 74 destinations. L’émergence d’une logique de connexion chez les opérateurs low cost repose sur le pari selon lequel un opérateur peut bénéficier d’une sorte de «hub naturel» sans qu’il soit forcément besoin pour lui de créer un véritable système de correspondances, ni d’en supporter les coûts afférents15.

Monter en gamme

Lorsque la demande est hétérogène et se caractérise par un large spectre de différenciation, une stratégie possible consiste à repositionner son offre en direction du haut de gamme. Tel a été le choix fait par certaines enseignes de distribution comme Casino qui, face à l’entrée du hard discount sur le marché français à la fin des années 1980, ont non seulement réagi en lançant leur propre enseigne «soft discount» (LeaderPrice, lancée par Casino en 1988), mais ont également opéré une montée en gamme de leur offre. Monoprix a ainsi été repositionné comme une enseigne proposant un large choix d’assortiments, des produits qualitatifs et une palette de services aux clients (carte de fidélité, livraison à domicile, confort d’achat…).

Pour être couronnée de succès, cette stratégie de montée en gamme suppose toutefois qu’il existe une demande de différenciation suffisante du côté des consommateurs. Dans le cas de la téléphonie mobile, les opérateurs de réseau font aujourd’hui le pari que la 4G constituera demain un puissant levier pour offrir des services à forte valeur ajoutée, services pour lesquels une partie des clients sera prête à payer plus cher. Dans le cas de l’aérien, la notion de montée en gamme n’a à vrai dire plus grand sens aujourd’hui sur le segment du court/moyen-courrier, faute d’une demande de différenciation de la part des passagers ; elle se concentre davantage sur le long-courrier, segment sur lequel les low cost ne sont pas présents.

Riposter au low cost… par le low cost

Cette application permet au client d’être sollicité en temps réel sur des offres promotionnelles qui ne sont pas disponibles par les autres Elle crée donc une relation durable entre le client et la compagnie.

Ce travail de différenciation de l’offre s’observe déjà dans certaines compagnies low cost, filiale de majors, comme Germanwings ou Vueling Airlines, qui se positionnent clairement sur le créneau des hommes d’af- faires : billets flexibles, restauration possible…

Lorsque l’entreprise installée est confrontée à une forte concurrence des low cost, à l’image du transport aérien, il n’est pas possible de rester hors du champ de bataille, sauf à abandonner la partie. L’expérience montre même qu’il convient de réagir très vite à l’arrivée d’opérateurs low cost pour ne pas se laisser distancer, l’effet de taille (économie d’échelle) et l’effet temporel (économies d’expérience) jouant un rôle crucial. La riposte ne peut prendre la forme d’une simple adaptation à la marge du modèle existant. Par exemple, les comportements de mimétisme par les prix trouvent rapidement leur limite : diminuer les prix pour s’aligner sur ceux du low cost, sans s’attaquer à la base des coûts, entraîne une diminution des marges, voire des pertes, pour l’entreprise high cost. Il ne peut donc s’agir que d’une riposte tactique, de court terme, et non d’une stratégie pérenne, de long terme. On ne peut répondre à la révolution qu’en se révolutionnant soi-même et en se lançant dans le mimétisme par les coûts. Face aux low cost, il n’y a d’autre choix que d’engager la bataille frontale, en allant sur leur propre terrain.

Comment engager la bataille ? La tâche s’avère ardue pour les entreprises installées, dans la mesure où les concurrents low cost disposent de plusieurs atouts :

- ils sont souvent nés avec le modèle low cost lui-même, dont ils partagent les gênes : ils n’ont donc pas à apprendre les rouages du modèle et à gérer les coûts de transition entre deux modèles ;

- ils n’ont pas à se préoccuper des risques de «cannibalisation» et de cohérence tarifaire et organisationnelle entre une offre low cost et une offre high cost ;

- leur type de management, fondé sur une chaîne de décision courte et sur des coûts administratifs allégés, leur permet d’être très réactifs, à la fois pour lancer de nouveaux produits sur le marché, pour s’adapter aux changements de leur environnement et pour contrer les initiatives des concurrents high cost.

Pour toutes ces raisons, il semble difficile pour un opérateur installé de se transformer lui-même en low cost : le mouvement de «lowcostisation» risque d’être long, incomplet et, surtout, très coûteux. Comme l’énonce le célèbre adage, «on naît low cost, on ne le devient pas».

Une stratégie consiste alors à se lancer sur le segment du low cost avec une entité dédiée spécifiquement à cette activité, que ce soit par création d’une filiale ou par rachat d’une entreprise low cost. Telle est l’orientation choisie aujourd’hui dans l’aérien par des compagnies comme Lufthansa qui, depuis juillet 2013, opère une partie de ses vols court/moyen-courrier à partir de sa filiale à bas coûts Germanwings, ou comme Iberia, qui a racheté la low cost Vueling Airlines en 2011.

Le succès de cette stratégie n’est toutefois pas assuré, comme l’enseigne l’expérience américaine : face à Southwest Airlines, US Airways, Delta Airlines et United ont lancé au début des années 2000 des filiales low cost

- respectivement MetroJet, Song et Ted –, avant de renoncer, faute d’être parvenus à rentabiliser ces nouvelles entités. De même, en Europe, les premières tentatives des majors pour se lancer dans le low cost au travers de filiales dédiées se sont soldées par un cuisant échec : British Airways a lancé Go dès 1998, avant de la revendre en 2003 à… Ryanair ; KLM a créé Buzz en 2000, avant de la revendre deux ans plus tard à… easyJet. Il est donc clair que la création d’une entité low cost n’est pas une condition suffisante pour contrer avec succès les opérateurs low cost. Encore faut-il que d’autres conditions soient réunies, parmi lesquelles :

- un transfert de l’entité high cost vers l’entité low cost des lignes en concurrence frontale avec des opérateurs low cost, afin de lutter à armes égales avec eux. Le but de la filiale n’est donc pas de se positionner sur des lignes non opérées par la maison mère, mais de s’engager au contraire dans une stratégie de substitution de lignes ;

- l’organisation et le fonctionnement de la filiale doivent être suffisamment étanches et autonomes par rapport à la maison mère pour permettre un management très réactif, qui soit en adéquation avec l’ADN du modèle low cost ;

- la filiale doit bénéficier d’une certaine taille critique pour être rentable, surtout face à des opérateurs low cost de grande taille.

Contrairement à une idée reçue, le fait pour une compagnie major de se positionner sur le low cost ne signifie pas qu’elle doive adopter exactement les mêmes codes que ses concurrents. Chaque compagnie, toute low cost qu’elle soit, peut développer son identité propre : le low cost n’exclut en rien la différenciation de l’offre. Ainsi, on peut observer que certaines compagnies comme Jetblue Airways aux États-Unis misent sur la variété du service (payant) à bord ; d’autres, à l’image de Transavia, mettent l’accent sur les valeurs environnementales ou, à l’image de Southwest Airlines, misent sur l’innovation et la qualité dans la relation avec le client, avec des programmes de fidélité ou des applications Internet comme Ding!16 ; la compagnie sud-africaine Kulala, quant à elle, fait de la bonne humeur de l’équipage durant le vol sa marque de fabrique.

À l’heure où plusieurs compagnies majors se lancent sur le créneau du low cost, elles disposent à l’évidence de redoutables atouts auprès de leurs clients, tels que :

- une forte image de marque de la maison mère, de nature à rassurer les passagers sur la fiabilité et la réputation de l’offre low cost : voilà sans doute pourquoi les avions de Germanwings mentionnent désormais l’appartenance de la compagnie au groupe Lufthansa ;

- l’incarnation du «pavillon national», qui donne aux yeux des consommateurs un ancrage territorial à la compagnie low cost et permet l’«acclimatation» de l’offre aux spécificités du pays ;

- la connaissance de la clientèle business et de ses attentes17 …

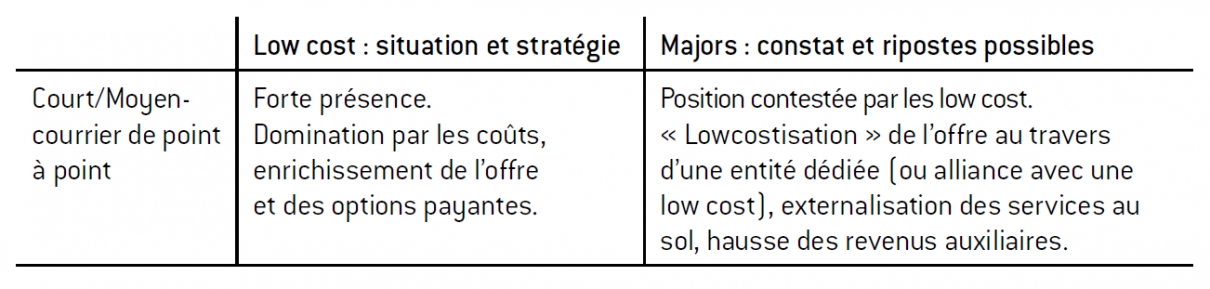

De même, le fait de s’engager dans la bataille du low cost ne signifie pas que les opérateurs historiques doivent basculer l’ensemble de leur offre dans l’univers du low cost. Bien au contraire. Dans l’aérien, le low cost, même s’il est puissant, n’a pas vocation à conquérir la totalité du marché du court/moyen-courrier : il existera toujours une demande pour des vols en correspondance à partir des hubs, ce qui correspond au modèle des compagnies majors. La récente réorganisation de certaines compagnies européennes est à cet égard symptomatique : Lufthansa n’a basculé qu’une partie de son offre vers sa filiale Germanwings, celle du point à point, et conserve une offre plus classique sur les vols à destination de ses deux hubs de Francfort et Munich, afin de proposer des vols en correspondance ; dans le même temps, la compagnie mère opère un recentrage sur son cœur de métier – le transport de passagers – en essayant d’externaliser certains services d’assistance au sol afin de réduire sa base de coûts. De même, Iberia opère ses vols court/moyen-courrier à destination de Barcelone au travers de sa filiale low cost Vueling Airlines, qui propose des vols de point à point ou en connexion, tandis que le hub de Madrid, où sont effectuées les correspondances avec les vols long-courrier, est alimenté par Iberia Express. En réalité, on peut aujourd’hui considérer qu’il existe au moins trois marchés de l’aérien, qui appellent chacun des ripostes spécifiques de la part des majors (Tableau 6).

Tableau 6 : Les trois marchés de l’aérien

Quel rôle pour les pouvoirs publics ?

S’il n’est pas, à l’évidence, du ressort de l’État d’encourager le développement d’un modèle économique en particulier – low cost ou autre –, il ne doit pas a contrario freiner son essor, que ce soit au travers d’un discours peu valorisant ou en érigeant des barrières injustifiées à son encontre. La tentation est en effet grande pour les décideurs politiques de céder aux sirènes du court-termisme et de tomber dans le piège du conservatisme, au nom de la sauvegarde de l’existant. Mais défendre à tout prix l’existant contre l’émergent est rarement un bon calcul sur le plan économique : c’est prendre le risque de retarder l’inéluctable et rendre ainsi les ajustements plus douloureux encore demain. Ajoutons que, dans une France ouverte sur l’extérieur, encourager le statu quo revient à laisser le champ libre à des opérateurs étrangers, ce qui rend plus difficile l’appropriation du modèle par les citoyens et son acclimatation aux spécificités du pays.

Le cas de l’aérien en France mérite à cet égard d’être médité : la frilosité à l’égard du low cost n’a pas permis à ce jour l’émergence d’une grande compagnie low cost sous pavillon national de taille équivalente à celle que l’on peut observer au Royaume-Uni (avec easyJet), en Espagne (avec Vueling Airlines) ou en Allemagne (avec Air Berlin ou Germanwings). Il en résulte un déclin marqué du pavillon français sur le trafic international France-Union européenne, passé de 41% en 1996 à 27% en 2008.

Face au processus de «destruction créatrice», les pouvoirs publics doivent adopter une attitude résolument neutre, en laissant éclore les nouveaux modèles et en accompagnant la réorganisation des opérateurs installés. Bien entendu, l’essor d’un modèle économique, quel qu’il soit, doit se faire dans le plein respect des règles du jeu, que ce soit en matière de droit du travail, de consommation ou de concurrence. Il est du rôle de l’État de s’assurer que les acteurs du low cost sont soumis aux mêmes règles que les autres opérateurs et que la concurrence entre eux se fait «à la loyale».

Conclusion

Le but de cette note était de démythifier le low cost, modèle qui intrigue et fait parfois peur, en le remettant à sa juste place. Pour révolutionnaire qu’il soit, le low cost n’a pas vocation à devenir le mode de production dominant dans notre pays (à l’exception de l’aérien, sur le segment court/ moyen-courrier). Le low cost reste et restera un marché de niche. L’idée d’une «lowcostisation» inéluctable de l’économie française relève d’une vue de l’esprit : le low cost ne vient pas remplacer l’existant, mais il vient plutôt accroître l’offre disponible sur le marché, en permettant aux clients de consommer autrement. Ce faisant, le low cost vient rappeler aux entreprises installées qu’elles doivent en permanence se réinventer, être à l’écoute des nouvelles attentes des consommateurs, sous peine de voir le low cost capter une partie de leur marché.

Du côté de la consommation, le low cost est d’abord le symptôme d’une révolution dans nos comportements. Certes, le low cost a donné accès au marché à de nouveaux clients – participant ainsi à une forme de «démocratisation économique» –, mais il n’est pas pour autant réductible à une problématique de pouvoir d’achat : tout un chacun est susceptible aujourd’hui de consommer des produits low cost, ce qui ne l’empêchera pas, par ailleurs, de continuer à s’offrir des produits de luxe accessibles. Mieux encore : loin d’être l’ennemi du luxe et des produits à haute valeur ajoutée, le low cost en est devenu le meilleur allié, en libérant du pouvoir d’achat sur les «biens commodités» pour permettre aux consommateurs de se diriger vers des biens identitaires.

Le low cost a encore de beaux jours devant lui. Il continuera d’exister et de coexister demain avec les autres modèles de production et de consommation, pour autant qu’il respecte les règles du jeu qui s’imposent à tous les acteurs économiques, low cost ou non.

Aucun commentaire.